Tide e Insha son plataformas de banca móvil, pero están orientadas a mercados distintos y ofrecen conjuntos únicos de características que reflejan sus enfoques específicos.

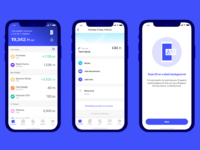

Tide es una empresa fintech con sede en el Reino Unido diseñada para pequeñas y medianas empresas, autónomos y emprendedores. Ofrece una solución de banca empresarial optimizada con una serie de funciones diseñadas para facilitar la gestión financiera. Estas funciones incluyen una rápida configuración de la cuenta, facturación, gestión de gastos y múltiples opciones de pago, como pagos más rápidos, BACS y CHAPS. Un aspecto único de Tide es la capacidad de permitir que varios miembros del equipo accedan y gestionen una única cuenta empresarial, lo que proporciona flexibilidad y capacidad de colaboración para gestionar las finanzas de la empresa.

Por otro lado, Insha es una plataforma de banca móvil con sede en Berlín que se distingue por ofrecer una gama de productos y servicios financieros que están alineados con los principios éticos islámicos. A diferencia de Tide, Insha se dirige a un público más amplio que incluye tanto a particulares como a empresas interesados en la banca ética. La plataforma ofrece banca sin intereses conforme a la ley islámica, así como un conjunto de servicios bancarios básicos como gestión de cuentas, transferencias de dinero y funciones de control de tarjetas. Insha pretende ofrecer una alternativa moral y ética a la banca tradicional, con funciones adicionales como opciones de donación a diversas organizaciones benéficas.

Aunque ambas plataformas ofrecen aplicaciones móviles diseñadas para la comodidad y la facilidad de la gestión financiera, sus características están adaptadas a sus respectivos públicos objetivo. La app de Tide está orientada a tareas centradas en la empresa y ofrece diversas herramientas para la gestión financiera y administrativa, destinadas a simplificar las operaciones comerciales de las pymes. Por el contrario, la aplicación móvil de Insha se centra en la gestión financiera ética, ofreciendo cuentas personales y empresariales que se adhieren a los principios financieros islámicos.

En resumen, Tide e Insha ofrecen soluciones bancarias especializadas pero sirven a nichos diferentes. Tide es una plataforma centrada en las empresas y diseñada para centralizar y facilitar las tareas financieras y administrativas de las pymes. Insha, sin embargo, está orientada a quienes buscan una experiencia bancaria ética, sin intereses y acorde con la ley islámica. Mientras que Tide es ideal para empresarios que buscan herramientas de gestión financiera completas, Insha atraerá a quienes priorizan los principios éticos en sus finanzas personales y empresariales.